-

기후변화행동연구소조회 수: 640, 2022.08.30 10:58:28

-

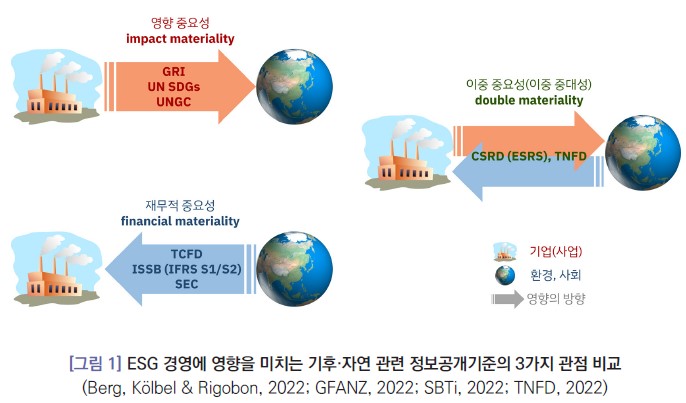

ESG로 대표되는 비재무정보 공시는 오랫동안 형식적인 보고서 발표에 그치는 때가 많았다. 환경부 산하 환국환경산업기술원(KEITI)에서 관리하는 환경정보공개시스템[1]에는 매년 대상기업들[2]의 지속가능성보고서가 수집된다. 보고서마다 GRI(Global Reporting Initiative), UN SDGs(Sustainable Development Goals), UN Global Compact 등의 지속가능성 공개기준을 따랐다는 설명이 포함되어 있었으나, 보고서가 기업의 경영 방향이나 투자자들의 결정에 얼마나 실질적인 영향을 미쳤는지는 불명확했다. 이는 지속가능성보고서들이 다양한 이해관계자들(stakeholders)의 관심에 부응하는 영향 중요성(impact materiality; 기업이 사회·환경에 끼치는 영향[impacts]이 무엇인지)의 관점에서 정보를 제공한 것 또한 이유다. 반면, 투자자들(investors)의 관심에 부응하는 재무적 중요성(financial materiality; 사회·환경의 지속가능성 문제가 기업의 재무상태[financial position]에 어떤 영향을 주는지)의 관점에서 나오는 보고서는 전 세계적으로 공통된 기준이 많지 않았다(GRI, 2022).

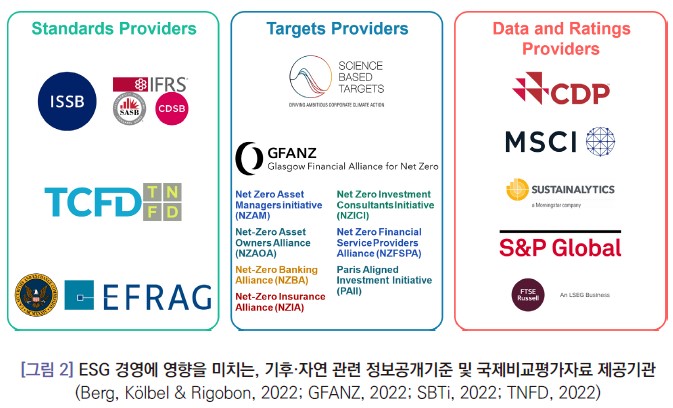

그런데 전기(轉機)가 생겼다. 세계 최대 자산운용사 BlackRock의 CEO인 Larry Fink가 2020년 투자의 조건으로 기후변화가 각 기업에 미치는 영향을 공개하도록 요구하면서 전 세계적으로 관심을 받기 시작했다. 이런 변화는 일찍이 예상되었다. G20에서 2009년에 설립된 금융안정위원회(Financial Stability Board, “FSB”)가 기후 관련 재무정보의 중요성을 인식하고 기후변화 관련 재무정보 공개 협의체(Task Force on Climate-Related Financial Disclosures, “TCFD”)를 설립한 것이 2015년이었기 때문이다. 이후 전 뉴욕시장 Michael Bloomberg를 위원장으로 선임한 TCFD가 기후관련 재무정보 공시 방안을 2017년에 제시했기 때문에, BlackRock의 요구와 함께 기후 관련 재무정보 공시 기준의 제도화가 급속하게 이뤄지고 있다. TCFD의 확산은 이제 ESG 관련 공시가 ‘비재무정보’가 아닌 ‘재무정보’ 보고의 성격도 띠게 했다(장지인, 2022).

그런데 기후 관련 재무정보 공시는 ESG의 일부다. 즉, ESG 중에서 E, 그중에서도 ‘기후변화’에만 집중하고 있다. 물론 기후변화가 ESG에서 가장 중요한 문제일 수 있으나, 최근의 국제적인 흐름은 몇 가지 갈래로 나뉘어 있어서 ESG가 생소한 기업들은 대응이 쉽지 않을 수 있다.

우선, 기후변화에 특화된 공시 기준 중에서 가장 강제력이 클 것으로 예상되는 것은 미국 증권 거래 위원회(U.S. Securities and Exchange Commission, 이하 “SEC”)에서 지난 3월 공개한 Climate-Related Disclosures for Investors 관련 지침이다. SEC의 계획대로 2022년 말까지 확정하여 2023년에 시행(2023 회계연도 정보를 2024년부터 공시)한다면, 국내 기업도 상당수 영향권에 들어간다. 우선 미국 증권시장에 상장한 기업들은 온실가스 배출량을 Scope 1(직접배출량), Scope 2(구매전기 및 구매열 사용을 통한 간접배출량), Scope 3(공급망 사슬 전 과정의 간접배출량)으로 나누어 공개해야 할 가능성이 크다. 그리고 상장사가 아니더라도 미국 상장사와 거래하는 국내 기업은 미국 기업이 Scope 3 배출량을 공개하려면 결국 내부의 배출량 정보를 제출해야 한다. 투자자에게 기후의 기업 영향 정보를 제공한다는 점에서 SEC 기준도 TCFD처럼 재무적 중요성(financial materiality)을 중시한다.

ESG 전체를 아우르는 공시 기준도 강제력이 따르는 것이 곧 도입된다. 유럽연합이 연말까지 제정하려고 하는 기업 지속가능성 보고지침(Corporate Sustainability Reporting Directive, 이하 “CSRD”)이 시행된다면, 유럽연합 소재 기업들은 CSRD의 핵심인 유럽연합 지속가능성 보고 기준(ESRS)을 따라서 보고해야 한다. 지난 4월 초안이 공개된 ESRS는 일반 기준 외에 E(환경) 관련 기준 5개, S(사회) 관련 기준 4개, G(거버넌스) 관련 기준 2개를 제시했다. 즉, 법적 강제력이 있는 지속가능성 관련 공시 기준 중에서 가장 광범위한 ESG 관련 정보의 공개를 요구한다. ESRS는 유럽에 지사가 있는 외국 기업도 일정 규모 이상이면 보고를 요구하므로, 우리나라 기업도 상당수가 보고준비 및 실제 기업활동의 변화를 위해 노력해야 한다(EFRAG, 2022). ESRS는 영향 중요성(impact materiality)과 재무적 중요성(financial materiality)을 동시에 다루기 때문에 이중 중요성(혹은 이중 중대성; double materiality)의 관점을 반영한다는 평가를 받는다(GRI, 2022). 다만, ESRS는 러시아의 우크라이나 침공으로 천연가스 수급이 어려워진 유럽연합 회원국들의 사정을 감안하여 당초보다 시행이 1년 늦춰진다(2024 회계연도 정보를 2025년부터 공시).

법적 강제력은 아직 없지만 이에 못지않게 영향력이 있을 것으로 예상되는 새 기준은 국제 지속가능성표준위원회(International Sustainability Standards Board, “ISSB”)에서 제시했다. ISSB는 2021년 유엔기후변화협약(UNFCCC) 제26차 당사국총회(COP26)에서 국제회계기준재단(IFRS)이 설립을 발표했다. 전 세계적으로 지속가능성과 관련하여 너무 많은 정보공개 기준이 나와서 복잡해지고 있어서, 우선 ‘환경적 지속가능성 관련 정보’부터 공통으로 쓸 수 있는 기준을 제시하기 위해 출범했다. 이 ISSB에서도 지난 3월 기준 초안(IFRS Sustainability Disclosure Standard: Exposure Draft; IFRS S1과 IFRS S2의 2개)을 공개했고, 각계의 의견을 받은 뒤 연말까지 확정할 예정이다. ISSB는 최근 IFRS에 통합된 미국 지속가능회계기준위원회(Sustainability Accounting Standards Board)에서 제공하던 77개 산업별 지속가능성 회계 기준의 도움을 받아, 68개 산업별 지속가능성 공개 기준의 초안도 부록에 담았다(ISSB, 2022a, 2022b). 앞으로 공시 범위가 넓어지면 ESRS와 비슷해질 수 있지만, 현재의 ISSB 기준 초안(특히 IFRS S2)은 SEC 기준처럼 TCFD에 맞추어 재무적 중요성(financial materiality)을 중시한다.

이러한 기준들이 환경과 관련하여 얼마나 투명하게 기업의 정보를 공개하는지, 또 그 정보가 그 기업의 ESG 변화 대응 수준을 드러냈을 때 실제로 투자 방향을 바꿀지 등이 현재 기업들에 초미의 관심사이고 실제로 기민하게 대응하고 있을 것이다. 그런데 이런 기준들로 끝이 아니다. ESG 보고서를 발간하고 그 보고서가 ‘ISSB의 IFRS S2 기준을 따른다’ 혹은 ‘SEC의 기준과 유럽연합의 ESRS까지 반영했다’라는 문구가 있다 하더라도 기후변화와 환경문제 대응을 위한 노력이 시늉에 그치는 경우가 많기 때문이다. 이른바 녹색분칠, 그린워싱(green washing, climate-washing)의 전형적인 사례다(김남수, 2022).

그래서 대안으로 제시된 운동이 SBTi와 GFANZ다. 2015년 채택된 파리협정(Paris Agreement)에 따라 전 세계는 전 지구 평균 표면온도(GMST) 상승을 산업화 이전 수준에 비해 2°C보다 현저히 낮은 수준 이내로 억제해야 한다. 과학기반 목표설정 이니셔티브(SBTi, Science Based Target initiative)는 이 목표를 달성하기 위한 기후행동 기준을 글로벌 기업과 금융기관들이 지속해서 개정하고 이행현황을 보고 및 추적·관찰한다(SBTi, 2022). UNFCCC COP26에서는 이 목표에 대응하기 위해서 글래스고 탄소중립 금융동맹(Glasgow Financial Alliance for Net Zero, “GFANZ”)이 출범했다. 이 금융동맹에는 투자자(Net-Zero Asset Owners Alliance, “NZAOA”), 은행(Net-Zero Banking Alliance, “NZBA”), 보험사(Net-Zero Insurance Alliance, “NZIA”) 등을 포함해 7개 금융관련 산업이 참여하고 있다(GFANZ, 2021). 즉, 기후변화 대응이 미흡한 기업들은 투자자를 찾기가 점점 더 힘들어진다. SBTi와 GFANZ는 ESG 기준의 홍수 속에 그린워싱의 가능성을 줄일 수 있는 방편이어서 중요하다.

SBTi나 GFANZ 정도로 광범위하지 않지만 ‘기후변화’에만 집중한 TCFD, ISSB, SEC 등의 한계를 극복할 수 있는 다른 기준은 TNFD다. TNFD(Taskforce on Nature-related Financial Disclosures, 자연 관련 재무정보공개 협의체)는 유엔환경계획(UNEP), 유엔개발계획(UNDP), 세계자연기금(WWF)이 주축이 되어 2020년 출범했다. 자연생태계와 기업활동의 상호작용을 공시하는 기준을 개발하고 있는데, 현재 TNFD 베타 0.2 버전이 공개되어 전 세계에서 의견을 받고 있다. ESG 전반에 대한 공시기준을 제시하는 ESRS가 유럽연합 고유의 규정이기에, 우리나라를 비롯해 미국, 오세아니아, 개발도상국 등의 기업이 TNFD의 공시기준을 도입한다면 생태계와 기업활동의 상호작용에 대한 정보가 투자자와 이해관계자의 판단에 도움을 줄 수 있다. 즉, TNFD도 이중 중요성(double materiality)의 관점을 반영한다(TNFD, 2022).

그리고 기업들의 기후변화 대응 평가는 지금도 이뤄지고 있다. 예전에는 지속가능경영보고서, 탄소정보공개 등이 기업의 사회적 의무와 관련하여 소극적으로 이해되었지만, 임박한 법제의 변화는 투자자와 기업들이 기존의 평가 정보에도 귀를 기울이게 한다. 즉, 탄소정보공개를 주도했던 CDP가 제공하는 3개 부문(기후변화, 산림, 물 안보) 점수에 따른 A급 기업 목록(CDP A List)은 아직 투자자들이 가장 신뢰하는 기준이며(Wong & Petroy, 2020), MSCI, Sustainalytics, S&P Global (기존의 RobecoSAM Corporate Sustainability Assessment 통합), FTSE Russell 등은 자체 ESG 평가점수를 공개하여 ESG 관련 투자정보 시장을 선점하고 있다.

여기서 국가의 역할이 중요하다. 아마도 정부에서 ESG와 관련하여 가장 빠르게 움직이는 우리나라 부처는 금융위원회일 것 같다. ISSB의 기후정보공개기준 초안(IFRS S1, IFRS S2)을 공개 후 한 달 만에 번역·보급하고 국내 이해관계자의 의견을 수렴하여 지난 7월 말 ISSB에 검토의견서를 제출했다(금융위원회, 2022). ISSB 기준의 한국 적용판을 마련할 KSSB(Korea Sustainability Standards Board)도 한국회계기준원과 함께 준비하고 있다. 그러나 실제 법적 구속력이 있는 SEC나 유럽연합 ESRS 등에 대해서는 체계적인 대응이 부족해 보인다. 우리나라가 미국이나 유럽연합의 지속가능성 관련 정보 공개 기준에 대해 ‘대한민국의 사정을 고려해서 수정해 달라’고 요구할 수는 없기 때문에, 결국 우리 기업들이 미국과 유럽연합의 환경 관련 규제 변화에 제때 대응할 수 있도록 돕는 일이 우선이 되어야 하겠다.

지금은 자본시장법(자본시장과 금융투자업에 관한 법률), 외부감사법(주식회사 등의 외부감사에 관한 법률) 정도만 이런 변화에 대응하는 방법을 모색하고 있겠지만, 당연히 이 정도로는 실행력이 부족하다. 그리고 그나마 대기업 중심으로 자구책을 마련 중인 사기업을 넘어, 공기업의 지속가능성 정보 공개에 대해서는 정부에서 구체적인 시행 방법을 고민해야 한다. 공공기관의 경영 판단은 정부 정책에 따를 수밖에 없는데, 사기업에 비해 외국 투자자의 영향을 덜 받기 때문에 급속히 변혁하는 지속가능성 관련 공시 기준에 둔감하기 쉽다. 사업 영역이 국내에만 한정되는 공공기관도 많지 않고, 설령 그렇다고 해도 SEC나 ESRS, ISSB의 영향을 벗어나기 쉽지 않다. 정부에서 기후변화를 중심으로 하는 ESG 관련 정보의 국제 공시기준 준수를 선제적으로 공공기관에 강제해야 하는 이유다(이태동, 2022). 국가재정법과 국가회계법에 따른 온실가스 감축인지 예산 제도가 본격 시행될 때 공공기관의 경영평가에도 온실가스 감축을 중심으로 하는 ESG 대응 수준이 중요하게 반영되도록 국제사회 변화에 대응하는 정교한 시간표에 따라 정책을 SBTi와 GFANZ 수준으로 조정하는 노력을 기대한다.

[1] https://www.env-info.kr/member/info/sustainabilityReportList.do

[2] 「환경기술 및 환경산업 지원법」에 따른 녹색기업(오염물질의 현저한 감소, 자원과 에너지의 절감, 제품의 환경성 개선, 녹색경영체제의 구축 등을 통하여 환경개선에 크게 이바지하는 기업 및 사업장), 자산 총액이 2조원 이상인 주권상장법인, 중앙행정기관, 지방자치단체, 「공공기관의 운영에 관한 법률」에서 정하는 공공기관, 국·공립 고등교육기관, 지방공사, 지방공단, 지방의료원, 온실가스 목표 관리업체, 배출권 할당 대상업체 등.

<참고자료>

금융위원회. (2022, 7월 26일). 국제지속가능성기준위원회(ISSB)의 공시기준에 대한 한국측 의견서 제출. 보도자료. https://www.fsc.go.kr/no010101/78172

김남수. (2022). [토막설명] 기후불안(climate-washing)과 청년환멸(youth-washing). Klima, 185, 20–21.

이태동. (2022). 공공(Public) ESG 개념화와 적용. 한국국제정치학회 하계학술대회.

장지인. (2022). 기후 관련 재무정보 공개(TCFD)의 국내외 동향과 기업의 과제. 2022 세계기후환경포럼.

Berg, F., Kölbel, J. F., & Rigobon, R. (2022). Aggregate Confusion: The Divergence of ESG Ratings. Review of Finance, (In Press). https://doi.org/10.1093/rof/rfac033

EFRAG. (2022). Draft European Sustainability Reporting Standards. European Financial Reporting Advisory Group (EFRAG).

GFANZ. (2021). The Glasgow Financial Alliance for Net Zero: Our progress and plan towards a net-zero global economy. Glasgow Financial Alliance for Net Zero (GFANZ).

GRI. (2022). The materiality madness: why definitions matter. Global Reporting Initiative (GRI).

ISSB (International Sustainability Standards Board). (2022a). [Draft] IFRS S1 General Requirements for Disclosure of Sustainability-related Financial Information. IFRS Foundation.

ISSB. (2022b). [Draft] IFRS S2 Climate-related Disclosure. IFRS Foundation.

SBTi. (2022). New resources for scaling private sector climate action. Science Based Targets initiative (SBTi).

TNFD. (2022). The TNFD Nature-related Risk & Opportunity Management and Disclosure Framework—Beta v0.2. Taskforce on Nature-related Financial Disclosures (TNFD).

Wong, C., & Petroy, E. (2020). Rate the Raters 2020: Investor Survey and Interview Results. SustainAbility.

박훈 연구위원

|

번호

|

제목

|

닉네임

| ||

|---|---|---|---|---|

| 57 | 기후변화행동연구소 | 18768 | 2010.11.22 | |

| 56 | 기후변화행동연구소 | 15015 | 2010.11.22 | |

| 55 | 기후변화행동연구소 | 16141 | 2010.11.22 | |

| 54 | 기후변화행동연구소 | 17762 | 2010.11.22 | |

| 53 | 기후변화행동연구소 | 14736 | 2010.11.22 | |

| 52 | 기후변화행동연구소 | 14368 | 2010.11.22 | |

| 51 | 기후변화행동연구소 | 13753 | 2010.11.22 | |

| 50 | 기후변화행동연구소 | 23142 | 2010.11.22 | |

| 49 | 기후변화행동연구소 | 13275 | 2010.11.22 | |

| 48 | 기후변화행동연구소 | 16051 | 2010.11.22 | |

| 47 | 기후변화행동연구소 | 15933 | 2010.11.22 | |

| 46 | 기후변화행동연구소 | 22522 | 2010.11.22 | |

| 45 | 기후변화행동연구소 | 19236 | 2010.11.22 | |

| 44 | 기후변화행동연구소 | 18177 | 2010.11.22 | |

| 43 | 기후변화행동연구소 | 14724 | 2010.11.22 | |

| 42 | 기후변화행동연구소 | 12818 | 2010.11.22 | |

| 41 | 기후변화행동연구소 | 11920 | 2010.11.22 | |

| 40 | 기후변화행동연구소 | 16519 | 2010.11.22 | |

| 39 | 기후변화행동연구소 | 14451 | 2010.11.22 | |

| 38 | 기후변화행동연구소 | 16837 | 2010.11.22 |